在“固收+”產品競爭日趨激烈的當下,如何通過權益資產增強收益、控製風險,成為投資者關注的核心議題。中信保誠基金江峰以其獨到的逆向投資思路,在小盤股領域深耕多年,通過“低位布局、分散持倉、動態平衡”的框架,希望為固收增強產品注入差異化收益來源。本文將圍繞中信保誠安鑫回報債券的投資方法論,從策略內核、風控邏輯、行業輪動及規模適配性四大維度展開深度解析,揭示其如何在股債雙輪驅動中實現穩健增強。

數據顯示,中信保誠安鑫回報債券基金A2024年實現淨值增長9.58%,排名同類29/443。(數據來源:基金定期報告,排名來源於:證券基金評價中心,同類為普通債券型基金(二級)(A類),發布時間:2025.01.01,基金的過往業績與排名不代表其未來表現)

逆向投資的底層邏輯——

以“固收增強”視角重估小盤股價值

關鍵詞:收益風險比、再平衡機製、夏普優化

在傳統認知中,“固收增強”產品的權益倉位多以藍籌白馬或高股息資產為主,而江峰則另辟蹊徑,將其管理權益產品時候的小盤股逆向投資思路融入了組合構建。其核心邏輯在於:小市值公司因流動性折價、市場關注度低,往往存在更高的估值修複空間。⠀

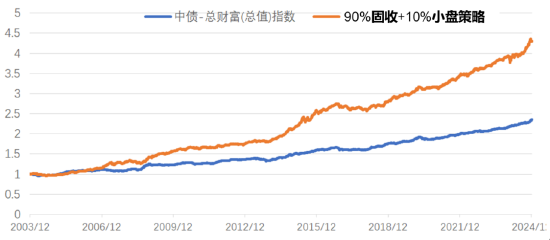

以萬得微盤股指數為例,該指數通過“等權重+每日再平衡”的規則設計,天然形成逆向操作機製——股價上漲時被動減倉,下跌時自動加倉,與市場情緒形成反向博弈。曆史數據顯示,2004年至今,中債總財富指數曆史年化收益率4.28%,最大回撤5%,夏普比率為0.4,而當加入10%小盤策略之後,以90%中債指數+10%萬得微盤股指數為例,其年化收益達7%,夏普比率提升至1.0,較純債組合顯著優化。

數據來源於:wind,數據截至2024.12.31,指數表現與單隻基金業績表現不同,不代表基金的業績表現,不作為未來收益保證或投資建議。以上指數在成份券構成、篩選規則等方麵存在不同,漲跌幅不具有可比性,僅供參考。

數據來源於:wind,數據截至2024.12.31,指數表現與單隻基金業績表現不同,不代表基金的業績表現,不作為未來收益保證或投資建議。以上指數在成份券構成、篩選規則等方麵存在不同,漲跌幅不具有可比性,僅供參考。江峰曾強調,逆向投資並非“越跌越買”的簡單線性思維,而是需匹配三重標準:

l⠥Ÿ쩺‰全邊際:剔除存在治理瑕疵或財務風險的標的,聚焦季度業績改善企業;

l⠥𘂥€ˆ性空間:布局小市值公司,預留估值擴張潛力,由其管理的中信保誠多策略混合(LOF)為例,2024年四季報前十大重倉股平均市值為19.27億,小盤特征凸顯;⠀

l⠥ˆ†散化配置:嚴控個股權重,以避免個股暴露風險。回看中信保誠多策略混合(LOF)過往定期報告,十大重倉股占比均為10%左右。(持倉情況來源基金定期報告,定期報告中顯示的前十大持倉僅為時點數據,不代表基金當前或未來持倉。基金投資的比例及標的將視市場情況在合同允許的範圍內進行調整,具體請以基金法律文件為準)

而對“固收增強”產品而言,這一策略的優勢在於:權益倉位波動被固收資產平滑,而小盤股的階段性爆發力或可有效增厚收益。數據顯示,當權益倉位控製在10%左右時,組合夏普比率達較優水平,印證了“小倉位、高銳度”策略的適配性。(數據來源:Wind,中信保誠基金,數據時間:2024.12.31)⠀

波動中的攻守道——

倉位管理的科學與技術

關鍵詞:PB分位數、情緒指標、逆向紀律⠀

在江峰的投資框架中,倉位管理並非擇時博弈,而是基於量化信號與市場情緒的動態平衡。其核心方法論可提煉為:以估值錨定中樞,以情緒度量熱度,以紀律約束操作。⠀

估值維度:萬得微盤股指數的PB(市淨率)是核心觀測指標。曆史數據顯示,當PB接近2.5倍時,市場過熱風險積聚;當前PB約2.06倍,處於近三年波動區間的35.29%分位,安全邊際充足。(數據來源於:wind,數據截至2025.03.10,指數表現與單隻基金業績表現不同,不代表基金的業績表現,不作為未來收益保證或投資建議)

情緒維度:通過成分股上漲比例判斷市場溫度,確定減倉信號或布局窗口。比如,假設過去20個交易日超80%個股上漲,證明市場情緒過熱;反之,若上漲比例低於20%,或可以視為布局窗口。⠀

在操作層麵,堅持兩大原則:⠀

l⠥€‹股層麵“均值回歸”:嚴格最終指標紀律,進行止盈,避免過度貪婪;⠀

l⠧ˆ層麵“逆周期調節”:當市場亢奮時主動降倉位,恐慌時加倉,通過倉位波動消化係統性風險。⠀

以中信保誠多策略混合(LOF)為例,這種“信號驅動+紀律執行”的模式,使其力爭在2024年初小盤股劇烈調整中控製回撤,並迅速實現淨值創新高(淨值數據經托管行複核,“淨值創新高”是指:基金淨值達到了成立以來的最高值)。⠀

行業輪動的被動哲學——

從消費到TMT的補漲邏輯⠀

均衡配置、熱點輪動、低位潛伏

不同於追逐熱門板塊的主觀輪動,江峰的策略更接近“被動輪動”——通過行業分散布局,靜待市場風格切換。⠀

組合構建階段:嚴格限製單一行業權重,優先配置季度營收/利潤增速改善、估值處於曆史低位的細分領域。例如根據2022年中信保誠多策略混合(LOF)定期報告顯示,其2022年下半年布局消費股時,重點篩選景區運營類國企,其PB普遍較低,但具備客流複蘇彈性。⠀

持有階段:當某一行業漲幅超過目標值時啟動止盈,資金被動輪動。例如2023年TMT板塊爆發後,中信保誠多策略混合(LOF)轉向挖掘“傳統行業+TMT概念”的跨界標的,如智能電網、工業軟件等領域的隱形冠軍。(數據來源於:基金定期報告,定期報告中顯示的前十大持倉僅為時點數據,對提及的板塊/行業不做任何推介,不代表任何投資建議或推介,不代表基金持倉信息或交易方向)

這種投資思路的優勢在於:⠀

l⠨揩🨿𝩫˜風險:避免在行業頂點介入;⠀

l⠦•捉補漲機會:小盤股跨界題材彈性更大;

l⠩™低風格依賴:通過均衡配置平抑波動。

策略容量的邊界與突破——

逆向投資思維的規模化實踐

流動性管理、分散持倉、規模測算

市場普遍質疑規模瓶頸,但江峰通過產品設計與操作紀律,給出差異化解決方案。⠀

流動性保障機製:

l⠩€†向操作平滑衝擊:或可在市場下跌時買入、上漲時賣出,與主流資金流向形成互補;⠀

l⠦嵨‡†散持倉:查看中信保誠安鑫回報債券過往定期報告,單一個股權重通常不超過基金淨值的0.25%,降低個股流動性風險;⠀

l⠥›𖥢ž強產品框架約束:根據基金合同顯示,中信保誠安鑫回報債券基金權益倉位上限不得超過20%,而查看2024年四期定期報告,其實際權益倉位通常在5%-8%之間,4個季度平均權益倉位為6.02%。(數據來源於:2024年基金定期報告)因此即使是規模100億產品對應權益規模並不超過10億,市場容量充足。⠀

壓力測試顯示,在遭遇2024年初級別的流動性衝擊的情景假設下,一般而言10億權益倉位也可在5個交易日內完成調倉,衝擊成本相對可控。(注:相關數據僅為曆史情況,不預示未來,述觀點不是對證券價格的漲跌或市場走勢做趨勢性判斷,不作為任何操作建議或推薦,也不構成任何基金投資決策之必然依據)⠀

另外,策略容量也並非靜態概念:比如當規模擴大時,可通過擴大選股池(如提升市值門檻等方式)、引入股指期貨對衝等方式延展邊界。

江峰的實踐表明,“固收增強”領域可運用逆向投資思路,以嚴謹的框架設計,兼顧收益增強與風險控製。其策略的獨特價值在於:將看似高波動的資產,轉化為低相關性的收益來源,為投資者提供了差異化解決方案。

注:如上內容僅用於展示基金經理的投資思路和當前市場研判,不作為投資承諾。基金的投資策略、配置的行業、具體的投資標的及比例將視市場情況在合同允許的範圍內進行調整。投資需綜合考慮多種因素,未來市場也不是過去的簡單重複,上述觀點不是對證券價格的漲跌或市場走勢做趨勢性判斷,不作為任何操作建議或推薦,也不構成任何基金投資決策之必然依據。

中信保誠安鑫回報債券,2020-07-29成立,業績比較基準為中債綜合財富(總值)指數收益率*80%+收益率*15%+金融機構人民幣活期存款基準利率(稅後)*5%。曆史業績/基準業績:A類2021-2024:3.39%/3.46%、-6.81%/-0.77%、-0.09%/2.08%、9.58 %/8.60%。C類2021-2024:2.98%/3.46%、-7.17%/-0.77%、-0.50%/2.08%、9.14 %/8.60%。曆任及現任基金經理:江峰(20240123-至今)、陳嵐(20200730-至今)、韓海平(20200729-20240123)。基金管理人對本基金風險等級評價為R2。

江峰無在管的與中信保誠安鑫回報債券基金同類產品。

中信保誠多策略混合(LOF)(165531)原名信誠多策略靈活配置混合型證券投資基金(LOF),信誠多策略靈活配置混合型證券投資基金(LOF)於2017年11月8日由成立於2017年6月16日的信誠多策略靈活配置混合型證券投資基金轉型而來,目前的業績比較基準為滬深300指數收益率*50%+中證綜合債指數收益率*50%,自2020年11月21日起投資範圍增加存托憑證。A類份額近五年淨值增長率/業績比較基準增長率2020-2024:20.14%/ 15.20%、9.24%/ 0.30%、-6.71%/ -9.56%、 20.20%/-3.41%、11.43%/11.86%。截至2025.02.07,近一年曆史業績/基準業績:98.04%/12.37%。於2023年5月24日起新增C類份額,2023.5.24-2023.12.31:11.26%/-5.03%,2024:10.76%/11.86%。基金管理人對本基金的風險等級評級為R3。曆任基金經理:2017-06-16至2020-05-06:殷孝東,2018-07-04至2019-11-05:韓益平,2020-04-14至今:江峰

江峰在管的與中信保誠多策略混合(LOF)同類產品有:中信保誠景氣優選混合。

中信保誠景氣優選混合成立於2024/2/26,業績比較基準為:收益率*60%+恒生指數收益率*20%+中債綜合財富(總值)指數收益率*20%;A類份額2024.02.26-2024.12.31淨值增長率/業績比較基準增長率:26.27%%/13.05%%,C類份額2024.02.26-2024.12.31淨值增長率/業績比較基準增長率25.62%%/13.05%%。基金經理:江峰、王睿,基金管理人對本基金風險等級評價為R3。

風險提示:

本材料僅供參考,不構成任何投資建議或承諾,也不作為任何法律文件。基金不同於銀行儲蓄等能夠提供固定收益預期的金融工具,當您購買基金產品時,既可能按持有份額分享基金投資所產生的收益,也可能承擔基金投資所帶來的損失。

基金不同於銀行儲蓄等能夠提供固定收益預期的金融工具,當您購買基金產品時,既可能按持有份額分享基金投資所產生的收益,也可能承擔基金投資所帶來的損失。

投資前請認真閱讀招募說明書、產品資料概要和基金合同等法律文件和本風險揭示,充分認識本基金的風險收益特征和產品特性,認真考慮本基金存在的各項風險因素,根據自身的投資目的、投資期限、投資經驗、資產狀況等因素充分考慮自身的風險承受能力,並在了解基金產品情況的基礎上,根據自身的風險承受能力、投資期限和投資目標,對基金投資做出獨立決策,選擇合適的產品。

根據有關法律法規,基金管理人做出如下風險揭示:

一、依據投資對象的不同,基金分為股票基金、混合基金、債券基金、貨幣市場基金、基金中基金、商品基金等不同類型,您投資不同類型的基金將獲得不同的收益預期,也將承擔不同程度的風險。一般來說,基金的收益預期越高,您承擔的風險也越大。

二、基金在投資運作過程中可能麵臨各種風險,既包括市場風險,也包括基金自身的管理風險、技術風險和合規風險等。巨額贖回風險是開放式基金所特有的一種風險,即當單個開放日基金的淨贖回申請超過基金總份額的一定比例(開放式基金為百分之十,定期開放基金為百分之二十,中國證監會規定的特殊產品除外)時,您將可能無法及時贖回申請的全部基金份額,或您贖回的款項可能延緩支付。

基金管理人提醒您基金投資的“買者自負”原則,在做出投資決策後,基金運營狀況與基金淨值變化引致的投資風險,由投資人自行承擔。基金過往業績及其淨值高低並不預示其未來表現,其他基金業績不構成基金業績表現的保證。基金管理人承諾以誠實信用、勤勉盡職的原則管理和運用基金資產,但不保證基金一定盈利,也不保證最低收益和本金安全。

基金管理人對文中提及的板塊/行業僅供參考,不代表基金管理人任何投資建議,不代表基金持倉信息或交易方向,個股漲幅不代表本基金未來業績表現,不構成任何投資建議或推介。基金管理人所提及觀點對市場未來走勢不構成任何保證。

材料中提及的基金(以下簡稱“本基金”)由基金管理人依照有關法律法規及約定申請募集,並經中國證券監督管理委員會(以下簡稱“中國證監會”)許可注冊。本基金的基金合同、招募說明書和基金產品資料概要已通過中國證監會基金電子披露網站和基金管理人網站進行了公開披露。中國證監會對本基金的注冊,並不表明其對本基金的投資價值、市場前景和收益作出實質性判斷或保證,也不表明投資於本基金沒有風險。

如果您購買的產品投資於境外證券,除了需要承擔與境內證券投資基金類似的市場波動風險等一般投資風險之外,本基金還麵臨匯率風險等境外證券市場投資所麵臨的特別投資風險。

基金有風險,投資需謹慎。